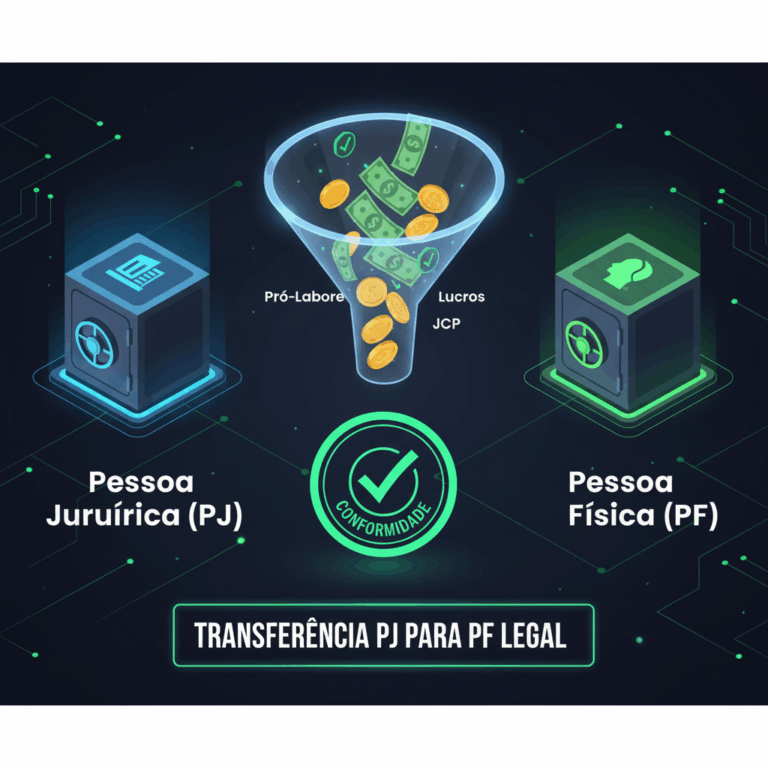

A linha que separa o patrimônio da Pessoa Jurídica (PJ) e o da Pessoa Física (PF) é, muitas vezes, tênue. Para o empreendedor brasileiro, garantir uma transferência PJ para PF de modo legal é um desafio constante, pois a confusão entre o caixa da empresa e o bolso pessoal é um dos erros mais comuns — e perigosos.

Neste guia completo, com a autoridade da nossa prática jurídica e contábil, detalhamos os três únicos mecanismos seguros e formais para a remuneração de sócios, garantindo a conformidade fiscal e protegendo seu patrimônio de multas e autuações da Receita Federal.

1. O Risco Imediato: Retirada Irregular (DDL) e Multas

A facilidade das transferências bancárias, como o Pix, é uma armadilha fiscal. Uma retirada de recursos sem lastro contábil claro pode ser interpretada como Distribuição Disfarçada de Lucros (DDL) ou um Rendimento Omitido.

As consequências são severas e recaem sobre o CNPJ e o CPF (PJ e PF):

- Para a PJ: Exigência de recolhimento de impostos que seriam devidos (INSS/IRPF) sobre o valor reclassificado, com a aplicação de multas.

- Para a PF: Autuação por omissão de receita e multa que pode chegar a 150% do valor devido.

Portanto, toda saída de dinheiro da PJ para a PF deve ser obrigatoriamente classificada. O Fisco utiliza ferramentas robustas, como a e-Financeira e o cruzamento das Declarações de Imposto de Renda (DIRPF e ECF), para rastrear e confrontar essas movimentações.

2. Remuneração Segura de Sócios: O Pró-labore (Mecanismo #1)

O Pró-labore é a remuneração formal que o sócio administrador recebe pela atividade que ele exerce. É o mecanismo legal para justificar a saída de recursos como pagamento por trabalho.

✅ Requisitos e Vantagens Fiscais

- Natureza: Remuneração pelo trabalho.

- Obrigatoriedade: Deve ser um valor fixo, pago de forma regular e documentado em folha de pagamento.

- Tributação na PJ: É considerado uma Despesa Operacional Dedutível, reduzindo a base de cálculo do IRPJ e da CSLL (especialmente nos regimes Lucro Real e Presumido), o que gera economia de imposto corporativo.

- Tributação na PF: O sócio é tributado na Tabela Progressiva do Imposto de Renda (como um salário CLT) e há a obrigação de recolhimento do INSS.

3. Remuneração Segura de Sócios: Distribuição de Lucros (Mecanismo #2)

3. O Ponto Crucial: O Lastro Legal da Isenção (Mecanismo #2)

A Distribuição de Lucros é a parcela do resultado financeiro da empresa transferida aos sócios. Esta é a via mais vantajosa para o sócio.

✅ Requisitos e Vantagens Fiscais

- Natureza: Retirada do lucro líquido da empresa.

- Tributação na PF: O principal benefício é a Isenção do Imposto de Renda da Pessoa Física (IRPF) sobre o valor recebido, uma regra em vigor desde 1996.

Para que a transferência PJ para PF legal seja totalmente isenta, o lucro distribuído precisa ter lastro legal. Existem duas hipóteses:

Para que a transferência PJ para PF legal seja totalmente isenta, o lucro distribuído precisa ter lastro legal. Existem duas hipóteses:

- Lucro Apurado por Contabilidade (Recomendado): A empresa mantém Escrituração Contábil Regular (Livro Diário e Razão). Neste caso, 100% do Lucro Líquido apurado é isento de IRPF na Pessoa Física, independentemente do valor. Esta é a via mais segura e vantajosa.

- Lucro Apurado pela Presunção (O Limite Fiscal): Se a empresa não mantiver a contabilidade formal (situação permitida para algumas empresas no Simples Nacional e Lucro Presumido), a isenção de IRPF para o sócio é legalmente garantida apenas até o limite do percentual de presunção de lucro do seu negócio (ex: 8% para comércio, 32% para serviços, calculados sobre a receita bruta).

Atenção: Se a empresa distribuir valores que excedem o limite da presunção, esse excedente só será considerado isento se a contabilidade formal comprovar a existência de um lucro real maior. Caso contrário, o excedente é considerado tributável na Pessoa Física, caracterizando a criação de um passivo tributário.

⚠️ Alerta Futuro: A Tributação de Dividendos na Reforma

É fundamental que o empreendedor esteja atento: a regra de isenção está sob risco de alteração.

Atualmente, está em debate no Congresso uma proposta de reforma do Imposto de Renda que visa tributar os lucros e dividendos recebidos pela Pessoa Física. As propostas mais discutidas incluem:

- Tributação na Fonte: Uma alíquota fixa (geralmente de 15%) seria retida sobre o lucro distribuído.

- Isenção para Pequenos Valores: Prevê-se a manutenção da isenção para micro e pequenas empresas, limitada a um teto mensal (como em propostas de até R$ 50.000,00 por mês, dependendo do regime tributário da PJ).

Se essa legislação for aprovada, a Distribuição de Lucros passará a ter um custo de IRPF, e o planejamento fiscal de sua transferência PJ para PF mudará drasticamente.

4. Remuneração Segura de Sócios: Juros sobre Capital Próprio (Mecanismo #3)

O Juros sobre Capital Próprio (JCP) é um mecanismo sofisticado aplicável a empresas no Lucro Real ou Lucro Presumido. Ele remunera o sócio pelo capital investido.

O JCP é uma estratégia que busca a dedutibilidade na PJ, mesmo que tenha custo para a PF.

| Remuneração | Dedução na PJ (Economia IRPJ/CSLL) | Tributação na PF (Custo do Sócio) |

| Pró-labore | Sim (Máxima) | IRPF Progressivo + INSS (Alto Custo) |

| Distribuição de Lucros | Não | IRPF Isento (Custo Zero) |

| Juros sobre Capital Próprio | Sim (Limitada) | IRPF Retido a 15% na Fonte (Custo Fixo) |

Conclusão: A Autoridade da Conformidade

A única blindagem contra a DDL e multas é a separação rigorosa das contas e a formalização contábil de toda e qualquer retirada de recursos. O planejamento ideal envolve o equilíbrio entre Pró-labore, Distribuição de Lucros e o JCP.

Para garantir que a sua transferência PJ para a PF seja feita com total segurança e o melhor enquadramento fiscal, é indispensável a assistência de um profissional. As regras são complexas e podem ser consultadas no site oficial da Receita Federal do Brasil (RFB).

.